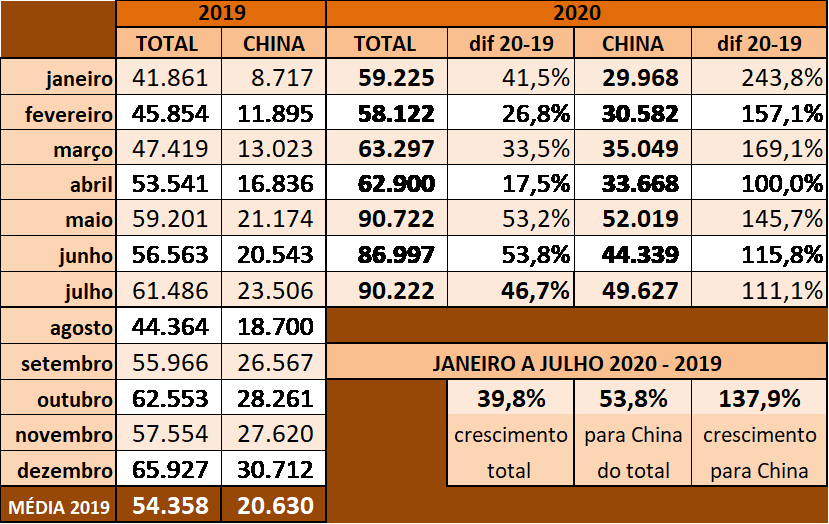

Embora a última semana de julho tenha apresentado volumes relativamente baixos de exportação (13,6 mil toneladas), quando comparada com outras semanas deste ano, o mês encerrou com um volume muito próximo do recorde mensal que até então havia sido atingido no mês de maio, quando foram exportadas 90,7 mil toneladas de carne suína in natura (MDIC). Já em agosto no acumulado das três primeiras semanas, foram embarcadas 62.742 toneladas, ou seja, pouco mais de 4 mil toneladas por dia útil. Com mais seis dias úteis, mantidas as médias diárias, o esperado é que o mês feche um pouco abaixo de 90 mil toneladas, mantendo a média dos meses anteriores.

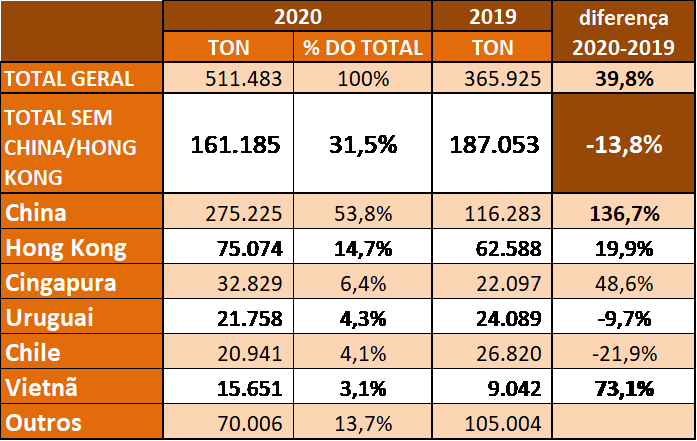

O aumento das exportações para o Vietnã, chama a atenção (tabela 2), especialmente no mês de julho quando foram embarcadas quase 7 mil toneladas de carne suína brasileira para este destino. Com cerca de 100 milhões de habitantes, o Vietnã é um importante produtor e consumidor de carne suína e, em função da entrada da Peste Suína Africana no ano passado, importou ao redor de 67 mil toneladas de carne de suína. Para este ano a estimativa é de mais de 100 mil toneladas importadas e, com a recente habilitação de novas plantas, o Brasil é um importante fornecedor para este destino. Porém, nossa dependência das exportações para China e Hong Kong está cada vez maior (tabela 2), fechando estes primeiros 7 meses do ano em quase 70% de todo o embarque, sendo que a China aumentou em quase 140% sua compra em relação ao mesmo período de 2019 (tabela 1).

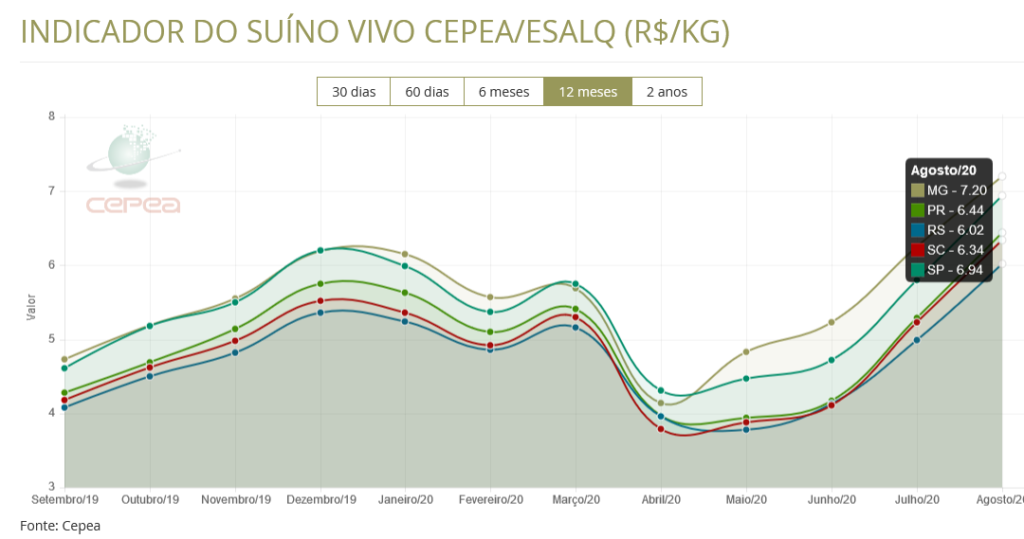

Além das exportações, as altas nas cotações do suíno vivo foram amplificadas (gráfico 1) pela baixa oferta de animais em peso ideal para abate e a reabertura parcial do comércio em importantes regiões consumidoras. Segundo o CEPEA, os valores médios do suíno atingiram patamares recordes reais da série do Cepea, iniciada em 2002. Em julho, no Oeste Catarinense, a elevação no mês foi de 22,7%; no Sudoeste Paranaense, a valorização mensal foi de 24,5%; em Ponte Nova (MG), a valorização mensal do suíno vivo foi de 20,7%. Ainda, segundo o CEPEA, no atacado da Grande São Paulo, a carcaça especial suína teve valorização de 19,3% de junho para julho, atingindo R$ 8,54/kg no último mês. Para a carcaça comum, a alta no preço foi de 18,6% no mesmo período, cotada a R$ 8,18/kg.

O recorde real (corrigido pelo IGP-DI) de preço pago pelo kg do suíno vivo até então registrado pelo CEPEA foi de R$ 7,78 em dezembro de 2004, na região de Ponte Nova (MG). Recentemente, no dia 13/08/2020, a Bolsa de BH (BSEMG) estabeleceu recorde histórico, fechando acordo em R$ 7,80.

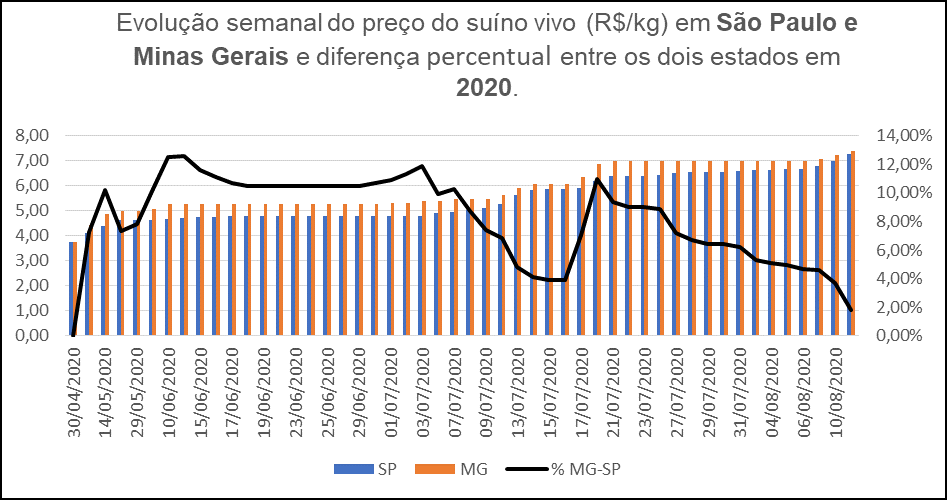

Já o “descolamento” do preço de Minas Gerais observado em relação aos outros estados, iniciado na segunda quinzena de abril, atingiu seu ápice no mês de junho e continua em queda, voltando a patamares abaixo de 3% e mostrando que o restante do Brasil também ganha velocidade na recuperação dos valores pagos aos produtores (gráfico 2).

Este crescimento vertiginoso de preços do suíno no mercado independente de todo Brasil gera o natural questionamento: será que a carne suína está muito cara para o consumidor? A resposta a esta pergunta não pode se basear somente nos números absolutos ou percentuais de aumento de preço, provocados na evidente escassez de suínos disponíveis para abastecer o mercado doméstico. Também é preciso acompanhar a evolução dos preços do boi gordo, pois a alta da carne bovina dá mais espaço para a competitividade da carne suína no varejo. Segundo o CEPEA, a parcial de agosto (até o dia 12), o Indicador CEPEA/B3 (São Paulo, à vista) registrou média de R$ 226,97 por @ de boi gordo (gráfico 3), o maior valor, em termos reais, considerando-se toda a série do Cepea, iniciada em 1994 (valores deflacionados pelo IGP-DI). Segundo o Cepea, além da baixa oferta de animais prontos para abate, a aquecida demanda internacional, segue sustentando as cotações domésticas. O total exportado de carne bovina no acumulado deste ano (até julho) é de 16,4% a mais que o mesmo período do ano passado (MDIC). A China se destaca com o maior crescimento, com 451,8 mil toneladas exportadas entre janeiro e julho de 2020, contra 175 mil toneladas no mesmo período do ano passado (crescimento de 158,2%).

Dados de abate do primeiro trimestre de 2020 demonstram a força da suinocultura brasileira

Os dados preliminares de abate de animais no segundo trimestre de 2020 publicados pelo IBGE no último dia 12, demonstram uma tendência que já vem se constatando há alguns anos. A produção de carne suína vem crescendo de forma contínua e consistente, em relação às carnes de frango e bovina (tabela 3).

A produção de suínos no primeiro semestre de 2020, em relação ao mesmo período do ano passado teve crescimento tanto no número de animais abatidos (+5,46%), quanto no peso médio (+2,24%) o que determinou um crescimento no volume total produzido na ordem de 7,82%. Mantidas as médias do primeiro semestre até o final de 2020 teremos um incremento em relação ao ano passado ao redor de 5%, consolidando a carne suína como a proteína que mais cresce no país, o que também pode ser demonstrado nos números dos últimos anos na tabela 4, a seguir, quando a produção de carne suína subiu mais de 20% de 2015 a 2019.

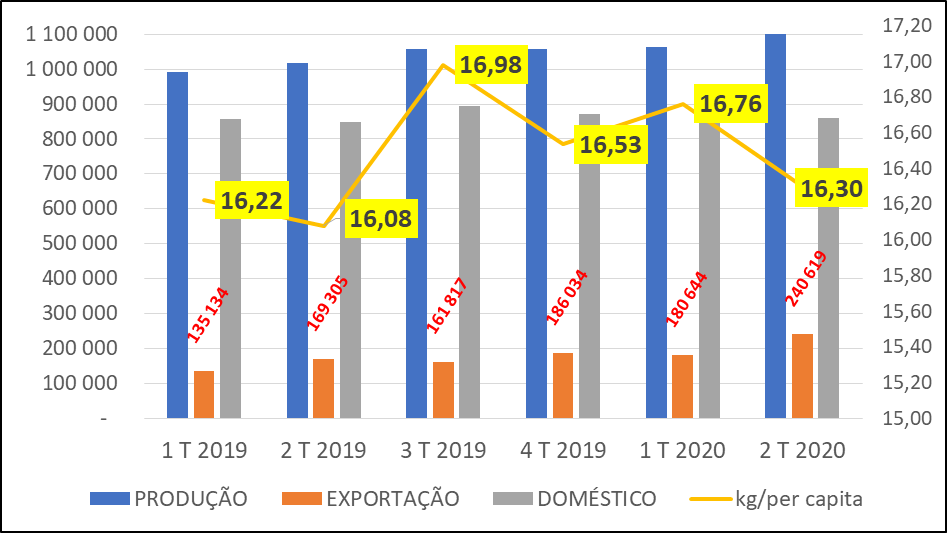

Extrapolando estes números de produção, ainda preliminares do IBGE, e subtraindo os dados de exportação, é possível estimar a quantas anda o consumo interno per capita (gráfico 4). E, apesar da crise econômica e sanitária causada pela Covid-19, e da maior exportação que pressiona os preços de mercado interno para cima, o consumo do brasileiro continua relativamente alto, sendo que no primeiro semestre de 2020, estima-se um aumento no consumo per capita ano de mais de 380g (2,36%) em relação ao mesmo período do ano passado, considerando a mesma população.

Produção nacional recorde de milho e risco de desabastecimento de farelo de soja

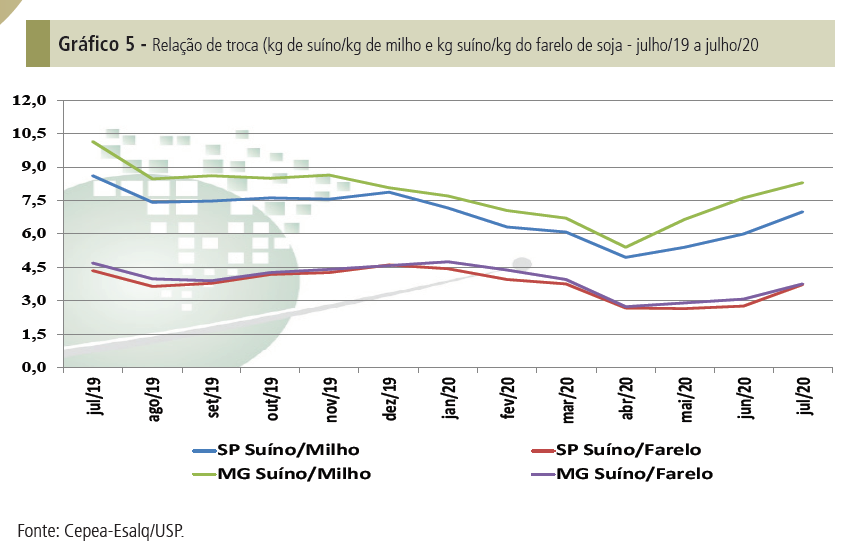

Com a supervalorização da soja e do milho, o custo de produção tem se mantido em alta, mas em função da recuperação significativa do preço do suíno nos últimos meses, a relação de troca entre o valor do suíno e os principais insumos (milho e farelo de soja), voltou a subir (gráfico 5), o que determina margem de lucro na atividade. A grande preocupação é a tendência de alta dos insumos até a entrada da safra verão 2020/21 e, principalmente o risco de desabastecimento, em especial, do farelo de soja.

Milho

A CONAB divulgou o 11º levantamento da safra 2019/20, projetando a segunda safra de milho, já na reta final da colheita, para um total de 74,92 milhões de toneladas, um aumento de 1,4 milhões de ton. em relação ao levantamento anterior. Se concretizado este número, a safra total de milho (2019/20) chegará no valor recorde de 102,1 milhões de toneladas.As exportações acumuladas de janeiro a julho ainda estão 51% abaixo do registrado no mesmo período do ano passado. Ainda segundo a CONAB, para atingir a estimativa de 34,5 milhões de toneladas a serem exportadas para este ano-safra, o Brasil deve embarcar uma média mensal de 4,8 milhões de toneladas até janeiro de 2021. Neste ritmo, os estoques finais estão estimados em 10,3 milhões de toneladas. Porém, só na primeira semana de agosto foram embarcados 2,04 milhões de toneladas (MDIC). É preciso ficar atento aos volumes exportados nos próximos meses, mas, a princípio, não deve faltar milho. Agricultores, relativamente capitalizados, mostram-se bastante parcimoniosos na venda do grão, o que tem mantido o valor do milho em alta mesmo durante o auge da colheita da segunda safra (gráfico 6).

Soja

A soja continua batendo recordes sucessivos de preço no mercado doméstico (gráfico 7) e embarques. A estimativa das exportações brasileiras de soja em grãos continua muito aquecida devido aos fortes volumes de comercialização antecipada da safra 2019/20 e dólar elevado. As exportações acumuladas de janeiro a julho de 2020 se aproximaram de 71 milhões de toneladas (MDIC), enquanto, no mesmo período de 2019, esse valor era de 51,17 milhões de toneladas. Segundo a CONAB, a estimativa é que o Brasil exporte aproximadamente 82 milhões de toneladas de soja em grãos em 2020, e a demanda interna esperada (esmagamento e outros usos) é de 47,6 milhões de toneladas, totalizando 129,6 milhões de toneladas. Como o estoque de passagem de 2019 para 2020 foi muito baixo e a produção em 2020 foi de 121 milhões de toneladas haverá um déficit de soja de mais de 8 milhões de toneladas. Alguns analistas acreditam que, dependendo do câmbio e da demanda chinesa, as exportações da oleaginosa podem chegar próximo a 88 milhões de toneladas, o que agravaria o risco de desabastecimento do mercado interno. Mais recentemente, no dia 13 de agosto, a Agência Nacional de Petróleo (ANP), determinou a redução temporária do percentual de mistura obrigatória do biodiesel ao óleo diesel dos atuais 12% para 10% no bimestre de setembro e outubro de 2020. Este é um fator que deve reduzir a demanda por esmagamento no país, diminuindo ainda mais a oferta de farelo de soja. O quadro indica alto risco de desabastecimento de soja e seus derivados e é um fator de real preocupação para o setor até a entrada da próxima safra, em janeiro de 2021.

Mensagem final aos suinocultores

Para o presidente da ABCS, Marcelo Lopes, os dados preliminares são motivo de orgulho para os suinocultores, “pois demonstram que a atividade pecuária é a que mais cresce nos últimos anos, mesmo diante de sucessivas crises.” Segundo ele, isto ratifica a resiliência e competência dos produtores e é também resultado de um trabalho de muitos anos da ABCS e suas filiadas junto ao varejo e o consumidor pois, embora o mercado de exportação tenha crescido significativamente no último ano, o mercado interno continua sendo o destino de mais de 80% da produção brasileira. “As boas margens financeiras registradas nas últimas semanas, determinam a retomada da agenda de modernização de nossas granjas, adequando-as às crescentes exigências do mercado consumidor. O foco na compra estratégica e antecipada de insumos é outro ponto que deve merecer cada vez mais atenção do setor daqui para frente, em um caminho sem volta”, conclui.

Fonte: ABCS